|

Di seguito gli interventi pubblicati in questa sezione, in ordine cronologico.

Abbiamo già parlato qui di quanto ambiente e sostenibilità siano la principale preoccupazione degli italiani dopo la disoccupazione, ma anche di come una parte dei consumatori sia disposta a pagare di più prodotti con un miglior profilo green anche dal punto di vista del packaging. Cosa intendono, tuttavia, gli italiani per "acquisto sostenibile"?

Risponde con nuovi dati presentati a #Marca2020 l'Osservatorio Packaging del Largo Consumo di Nomisma in collaborazione con Spin Life.

L'eco-sostenibilità nel carrello degli italiani varrebbe infatti ben 6,5 miliardi di euro tra food e non food (Nielsen). Questo perché il 36% degli italiani, davanti allo scaffale, è portato a scegliere prodotti che limitano l’impatto generato sull’ecosistema e il 61% si dice disposto a modificare le proprie abitudini di spesa pur di ridurre gli effetti e le ricadute ambientali.

In concreto, per gli italiani questo significa: un prodotto che proviene da agricoltura biologica (42%), una confezione fatta con materiali riciclati o a basso impatto ambientale (37%), l’utilizzo di fonti di energia rinnovabili in fase di produzione (31%) e la garanzia di un giusto reddito ai lavoratori (24%).

Quando la sostenibilità è collegata ad una certificazione il riconoscimento del consumatore è indiscutibile (+27% i prodotti con certificazione utz, +11% il Fairtrade, +8% i prodotti a marchio Friends of the Sea, +7% il biologico).

Le informazioni sul packaging giocano un ruolo centrale: 1 italiano su 3 sceglie cosa acquistare sulla base delle informazioni presenti in etichetta mentre il 27% e il 23% prende in considerazione il tipo di materiale utilizzato per l’imballaggio e le sue caratteristiche.

Disposti a pagare di più o no?

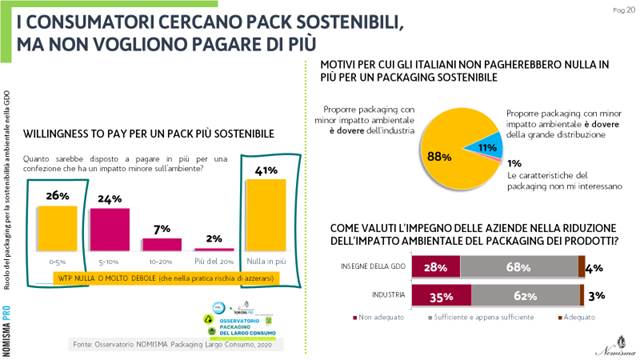

Una parte dei consumatori afferma di essere di essere pronta a farlo, ma è altrettanto vero che un'altra non lo è e soprattutto che tra dichiarato e azione non sempre c'è coerenza. Dai dati di questa indagine emerge che gli italiani cercano pack più sostenibili, ma che il 41% non è disposto a pagare di più e a questi si aggiunge un ulteriore 26% che dichiara una disponibilità molto bassa a sostenere un differenziale (che nella pratica rischia verosimilmente di azzerarsi). Questo perché per il 99% degli intervistati è un dovere dell’industria dei retailer un impegno a proporre packaging a minor impatto ambientale. Il 35% dei consumatori valuta infatti insufficiente l’impegno delle aziende nella riduzione dell’impatto ambientale della confezione dei prodotti, un altro 62% giudica quanto messo in campo finora appena sufficiente.

Appuntamento con il report Authenticity Gap Italia, che analizza la discrepanza tra aspettative ed esperienze dei consumatori in 9 settori produttivi e 81 brand. A realizzarla ogni anno è Omnicom Pr Group.

I settori più e meno virtuosi

Nel complesso, il retail si posiziona nella parte alta della classifica di gradimento in Italia, quarto dopo automotive, moda e tecnologia e seguito da alimentare e design. In coda, invece, insurance & banking, farmaceutico, energia e utilities.

Punti deboli e punti forti del retail

Il customer care emerge come il fattore prioritario per la reputazione nell’industria retail, tema dove sono attualmente disattese le aspettative dei segmenti avanzati di consumatori multicanale (-9%). La customizzazione dei servizi post-vendita, elemento fondamentale e decisivo di soddisfazione nella customer experience, diventa quindi l’obiettivo da raggiungere e rappresenta un importante ambito di sviluppo e di crescita per il settore.

L’offerta di prodotti e servizi a maggior valore è la seconda priorità. Bisogni e desideri, materiali e immateriali, dei consumatori esperti, mutano al cambiare degli stili di vita e il retail, per poter colmare il gap di soddisfazione attuale (-2,8%), deve incrementare il passo e la velocità di adattamento al cambiamento sociale e al relativo valore simbolico dei beni e servizi di consumo.

Rispetto alle tematiche legate all’ambiente, terzo elemento in ordine di priorità, dove le esperienze sono solo leggermente al di sotto delle aspettative (-0,6%), la vera sfida per il retail è quella di non perdere il terreno acquisito e di rispondere in modo sempre più efficace e all’avanguardia alle esigenze del consumatore.

Esperienze al di sopra delle aspettative sono registrate invece su innovazione (+0,4%), performance finanziarie e operative stabili (+4,9%), attenzione nei confronti dei dipendenti (+3,5%) e impatto sociale (+2,0%). Questo accade, come si legge nel report, perché, "se da una parte il retail è tra i settori che più sta innovando grazie alla digital transformation - combinando i vantaggi dello smart shopping (online) con l’attrazione emozionale degli spazi fisici - dall’altra ha capito molto bene che il capitale umano rappresenta la vera differenza nel servizio".

Via Mark Up

Manhattan Associates, azienda tecnologica nel settore della supply chain e nel commercio omni-canale, svela le cinque tendenze tecnologiche che, nel corso del 2018, influenzeranno maggiormente il settore del retail e le strategie di business ad esso correlate. “In un settore in rapidissima evoluzione, i retailer sono alla ricerca di nuovi modi per intercettare e soddisfare le aspettative, in continua crescita, dei consumatori”, ha osservato Craig Summers, Uk Managing Director di Manhattan Associates. “L’innovazione procede a ritmo sempre più veloce, e per questo prevediamo che, nel prossimo anno, i retailer arriveranno a raddoppiare gli investimenti per l’infrastruttura tecnologica”.

Maggiore personalizzazione dell’esperienza di acquisto è la prima tendenza individuata. Secondo quanto dichiarato a The Wall Street Journal da Brendan Witcher, Principal Analyst di Forrester Research, quasi il 90% delle aziende afferma di concentrarsi sulla personalizzazione della customer experience, ma solo il 40% dei clienti ritiene che le informazioni ricevute dai retailer siano effettivamente rilevanti per i propri gusti e interessi. Ora, ci si aspetta che i retailer riescano a sfruttare le nuove tecnologie per migliorare il customer engagement, parallelamente alla gestione degli ordini aziendali, trasformando così i dati raccolti in informazioni utili ai fini di sviluppare una migliore shopping experience omni-canale, in termini di personalizzazione e ottimizzazione, attraverso l’intero percorso del cliente.

Sistemi di pagamento mobili più flessibili è la seconda tendenza. La previsione è che i retailer passino dai tradizionali sistemi fissi POS, a sistemi mobili più flessibili, come Apple Pay e altre innovative modalità di pagamento contactless, ormai sempre più utilizzate.I consumatori desiderano, infatti, un approccio più fluido anche quando cercano consigli online o interagiscono con il personale instore. Si prevede quindi che i retailer richiedano sempre più nuovi sistemi POS mobili che consentano il pagamento in tutto il negozio e concentrino in un unico strumento la gestione dell’inventario, la ricerca, i consigli per l’acquisto e i dati dei clienti, potenziando il loro coinvolgimento grazie ad applicazioni rapide e di facile utilizzo.

Automazione sempre più integrata si colloca come terzo trend. Negli ultimi anni i retailer hanno apportato significativi miglioramenti al livello di servizio e accelerato i flussi di merci, implementando sistemi avanzati per la gestione del magazzino (Warehouse Management System) e introducendo apparecchiature automatizzate all’interno dei magazzini. Ma il successo a lungo termine sta nel trovare il giusto equilibrio tra uomo e macchina, utilizzando un software centralizzato che sincronizzi sia il capitale umano che quello tecnologico. I retailer stanno puntando su sistemi centralizzati basati su cloud, che possono essere continuamente aggiornati per restare al passo con l’innovazione.

Reinvenzione dell’utilizzo delle tecnologie basate su intelligenza artificiale è al quarto posto secondo Manhattan Associates. Numerosi retailer hanno già iniziato a sperimentare l’utilizzo di intelligenza artificiale e chat-bot, con l’obiettivo di coinvolgere i consumatori e migliorare l’assistenza ai clienti. La previsione è che, nei prossimi mesi, i retailer sfruttino ulteriormente tecnologie di AI futuristiche, realtà virtuale e realtà aumentata, ampliando l’utilizzo pragmatico del machine learning all’interno delle proprie operazioni di logistica back-end. I sistemi per la gestione del magazzino progrediranno ancora di più nel corso del 2018, grazie alle funzionalità di apprendimento automatico: di conseguenza i retailer potranno ottimizzare il rilascio del lavoro a livello di magazzino e i tempi di esecuzione degli ordini dei clienti, massimizzando così la qualità del servizio e l’efficienza operativa.

Utilizzo più ampio di soluzioni che migliorino il coinvolgimento dei dipendenti è il quinto e ultimo trend. I Millennial sono la nuova forza lavoro e moltissimi di loro hanno scelto il retail come settore professionale. Ne consegue, per i retailer, un’interessante sfida in termini di engagement. Il coinvolgimento dei dipendenti richiede, oggi, un maggior numero di contenuti visivi e grafici, personali e digitali. Nel 2018 i retailer dovranno dunque andare oltre i tradizionali canali di engagement, per facilitare la condivisione di riflessioni e di reazioni, rendendola più creativa e intuitiva.

Via Mark Up

Le manovre di Walmart sul versante pubblicitario hanno una direzione ben precisa: posizionare il brand come media platform. L’obiettivo è controllare i dati delle transazioni dei consumatori, utili alle marche per fare retargeting sul sito walmart.com. A fare la differenza è principalmente la presenza diffusa degli store fisici, che rappresentano il tassello mancante per diventare un retail media, capace di fare da ponte tra online e offline.

Walmart sta facendo valere questa sua combinazione come elemento differenziante da Amazon, che si sta affermando come elemento di disturbo sul bipolio composto da Facebook e Google. Cresce il numero di meeting con i buyer, così come le learning session e i summit organizzati per brand e agenzie.

L’espansione digitale

La catena di ipermercati ha oltre punti vendita, e l’ecommerce nel secondo trimestre ha segnato una crescita del 50% rispetto all’anno precedente, stando ai dati della Securities and Exchange Commission. Le vendite online sono una piccola parte dei 486 miliardi di dollari che annualmente il marchio di grocery segna a bilancio annualmente, ma gli ad buyer sono convinti che le acquisizioni di siti come Jet.com, Bonobos, Moosejaw e ModCloth indicano un inevitabile incremento di sforzi nella direzione dell’online. In effetti, la maggior parte degli acquisti da retail cominciano con una ricerca online, e se Walmart riuscirà ad essere l’indirizzo di un numero maggiore di query sarà in grado di intercettare una fetta più grossa di traffico di valore.

La piattaforma pubblicitaria

Walmart Exchange utilizza un’infrastruttura programmatic combinata con i dati sulle vendite in-store per targetizzare le ads via private marketplace e ad exchange. Offre inoltre formati display su desktop e mobile, e native all’interno della shopping experience. È disponibile anche qualche opzione più tradizionale, come paid search e product listing ads, e un’estensione dell’audience attraverso le ads co-branded. I brand, in altre parole, possono targetizzare gli shopper per i loro comportamenti, attraverso ads dentro e fuori il portale Walmart.com. Opzione adottata lo scorso luglio anche da Amazon, nella sua opzione “Audience Match”.

L’efficacia della piattaforma di Walmart non è facile da valutare. Alcuni buyer dicono che il ROI non c’è, o è addirittura negativo, oltre che il back end manca di sofisticazioni. Altri buyer affermano di aver ravvisato una buona efficacia, ma Walmart fa capire ai brand che perchè la loro pubblicità funzioni devono negoziare, ad esempio, gli spazi sugli scaffali. La catena della gdo organizza i “WMX Summit”, a cui invita brand e agenzie e nei quali gli ad executive rivelano i nuovi tool a disposizione degli inserzionisti.

Walmart non si occupa direttamente della sua piattaforma, ma se ne incarica Triad Retail Media, un gruppo che fa parte di WPP e aiuta il brand a vendere ads e lanciare promozioni di prodotto.

Gli altri retail media

Oltre a Walmart, brand come Amazon e company come Kroger, Overstock e Nordstorm stanno inseguendo l’obiettivo di diventare veri e propri retail media, riconoscendo il campo pubblicitario come piuttosto redditizio (soprattutto per i margini di revenue stream). La storia è semplice: i brand sanno cosa le persone cercano e comprano: quindi, la ad platform può offrire agli altri marchi targeting e analytics più sofisticati.

“Ogni retailer sta costruendo una vendor marketing platform. È un passaggio da un ad network che sia una commodity a un canale premium che rappresenta un beneficio per shopper e advertiser”, afferma Alex Sherman, founder di Spotfront, società che lavora con i retailer sulla costruzione del brand.

Via 360com

“Shaping the Future of Retail for Consumer Industries” è uno dei più recenti report pubblicati dal World Economic Forum (in collaborazione con Accenture), visionabile e scaricabile qui gratuitamente. Il prossimo decennio potrebbe essere l’età d’oro per i consumatori che hanno sempre più scelte e controllo sugli acquisti. Il retail si sta trasformando, la tecnologia abilita e spinge a nuove sfide nella relazione con il cliente, nei processi produttivi, si perdono le differenze tra distributore e fabbricante, si modificano i confini tra offline e online, si ridefiniscono modelli di business, si impone un ripensamento degli attuali sistemi di delivery.

Insomma, è un settore in grande rinnovamento, del quale il report offre insight per i prossimi 10 anni.

In particolare, il report analizza il futuro del retail attraverso le 8 tecnologie che avranno maggiore impatto nei prossimi anni e quali benefici e criticità porteranno:

1. Internet of Things (IoT)

2. Autonomous vehicles (AV)/ drones

3. Artificial intelligence (AI)/ machine learning

4. Robotics

5. Digital traceability

6. 3D printing

7. Augmented reality (AR)/ virtual reality (VR)

8. Blockchain

Figure 2: Eight disruptive technologies: Value chain applications and key benefits – Source: Accenture/World Economic Forum analysis

Figure 3. Current readiness levels of disruptive technologies and key enablers to reach full readiness

NOTE: White portion of Harvey ball indicates readiness

Via Startupbusiness

Da una ricerca della Global Survey di Nielsen emerge che il 74% degli italiani è iscritto a un programma fedeltà presso almeno un rivenditore che offre questo tipo di iniziativa (media UE e Mondo 66%). Il 44% aderisce a un numero di programmi compreso tra 2 e 5, un consumatore su 6 (il 17%) è iscritto a più di sei programmi. Lo studio ha preso in esame 30.000 individui in 63 Paesi.

“La personalizzazione dell’offerta – ha dichiarato l’a.d. di Nielsen Italia Giovanni Fantasia – costituisce il futuro dei programmi di fidelizzazione soprattutto in Italia, dove i margini di crescita in questo senso sono ancora molto ampi. Occorre costruire una relazione personale per interagire in maniera diretta con il cliente, ad esempio attraverso i Social Media. Oggi la carta fedeltà è uno strumento fondamentale per il punto vendita, sia fisico che virtuale. Occorre quindi mettere in atto azioni di marketing che differenzino i contenuti delle singole iniziative per non far perdere la propria efficacia. Il compenso in denaro non può più essere considerato l’elemento differenziante. Si tratta quindi di mettere in cantiere progetti altamente coinvolgenti. Per esempio, un’ azienda che voglia consolidare la propria reputazione nella Corporate Social Responsibility potrà fare partecipare i propri clienti a iniziative di charity o ecosostenibili, espressamente dedicate a chi ha dimostrato di essere sensibile, ad esempio, a prodotti ecosostenibili. Vendita e fidelizzazione non vanno più considerate come compartimenti stagni – ha continuato Fantasia. Il loyalty program non va considerato come un’iniziativa in più rispetto alla vendita ma costituisce un tutt’uno con essa. In questo senso le strategie multicanale non possono non impattare sulle politiche di fidelizzazione. L’estensione dell’utilizzo di account digitali può costituire una svolta nell’efficacia dei diversi programmi”- ha concluso Fantasia.

Oltre sei consumatori su dieci (il 62%), si legge ancora nello studio, hanno dichiarato di acquistare preferibilmente, a parità di condizioni, presso negozi che offrono carte fedeltà. Per il 60% il programma fedeltà costituisce la ragione per continuare a frequentare il negozio che lo offre. Il 55% spende maggiori somme di denaro e incrementa la frequenza di acquisto in presenza di queste iniziative. In Italia, ma anche in Europa, la carta fisica batte quella virtuale, è infatti utilizzata dal 79% dei consumatori nel momento dell’acquisto.

Per quanto riguarda l’online, il 19% del campione dichiara di avere un account digitale, mentre il 15% utilizza le app dei retailer sul proprio smartphone/tablet. Rispetto all’Europa, l’Italia risulta in posizione arretrata nell’utilizzo dei siti dell’e-commerce. Infatti, in Spagna la quota di quanti possiedono un account online è pari al 31%, in Gran Bretagna al 28%, in Francia al 27%. Sul versante della propensione alla spesa, il 46% riconosce che i programmi fedeltà basati sul pagamento di una quota monetaria offrono più vantaggi rispetto a quelli gratuiti.

Inoltre si rivelano requisiti vincenti per attrarre il consumatore le variabili flessibilità e personalizzazione dell’offerta. Il 78% degli intervistati indica la possibilità dell’opzione tra premi diversi come una caratteristica importante di un programma. Anche la proposta di sconti personalizzati o di offerte promozionali basate sugli acquisti precedenti risulta rivestire un ruolo decisivo (72% dei rispondenti) tra i requisiti della fidelity card o dell’account online inclusi in un programma di fidelizzazione.

Sul lato della tipologia dei canali di vendita, ciò che è richiesto dai consumatori è un’esperienza di shopping multicanale, nell’ambito della quale la dimensione fisica e digitale siano complementari ad un unico percorso di acquisto. Il 68% desidera un sistema integrato per “vincere” punti quando si effettua un acquisto sia nello store, o sul web o attraverso una app. E’ inoltre apprezzata dal 70% degli italiani la sinergia tra diversi rivenditori, in modo che lo stesso programma di fidelizzazione possa valere pur frequentando punti di vendita differenti.

Via Spot and Web

I retailer italiani ed europei stanno cercando di cambiare ed adattarsi alle nuove esigenze di mercato che scaturiscono dalla nascita di una nuova tipologia di consumatore definito: Flex Shopper. Questo tipo di acquirente si aspetta di spostare velocemente e in comodità la propria “esperienza d’acquisto” da un canale all’altro, da un device all’altro, mostrando una preferenza netta per i dispositivi mobile.

La ricerca condotta da UPS denominata UPS Pulse of the Omni-channel retailer ha visto la partecipazione di 700 aziende di retail, di cui 100 italiane. Oltre il 30% dei dirigenti intervistati ha parlato degli ingenti investimenti da effettuare a livello di IT, organizzazione logistica, comprensione del comportamento dei consumatori e passaggio ad una gestione omni-canale.

Tre risultano gli aspetti fondamentali da seguire per venire incontro alle esigenze dei flex shopper:

- negozi fisici;

- esaurimento dei prodotti;

- resi transfrontalieri.

I negozi fisici

Per rimanere competitivi i retailer di oggi devono concepire il punto vendita come una parte integrata del network di gestione e scorte di distribuzione.

Il 27%, un terzo delle aziende retail, utilizza già i negozi come centri di fulfilment per gli ordini online, anche se esistono dislivelli tra Paese e Paese. I dati indicano che il 21% dei retailer italiani ha espresso l’intenzione di utilizzare il network di negozi o luoghi di ritiro alternativi nei prossimi 12-24 mesi per offrire una maggiore comodità di raccolta ai clienti che ordinano online. Il dato italiano è il più basso a livello europeo, dove la media è del 31%, e ben il 40% nei Paesi Bassi. Lo studio mostra che il 63% dei retailer italiani utilizza il proprio network di negozi fisici per offrire servizi a valore aggiunto come click & collect (solo il Regno Unito mostra una percentuale superiore).

Esaurimento dei prodotti

In caso di articolo esaurito, il 41% dei consumatori europei ha dichiarato di spostarsi sul sito internet o sull’app di un competitor e il 20% di recarsi nel negozio fisico della concorrenza, mentre solamente il 17% ha affermato di essere intenzionato ad acquistare e attendere.

Il 68% dei retailer online offre il tracking del prodotto e la consegna all’indirizzo preferito del cliente quando il prodotto diventa disponibile e il 59% traccia gli ordini, informando proattivamente il cliente sulla disponibilità, mentre i negozi fisici non riescono a tenere il passo. Quasi la metà di questi ultimi (il 45%) si limita infatti a consigliare al cliente di attendere, senza proporre un’alternativa.

I resi transfrontalieri

Il 58% dei retailer italiani offre possibilità di reso di fronte di una media europea del 47%. La fiducia del cliente e l’integrità del marchio sono correlati all’efficiente gestione dei resi. I retailer dichiarano che le principali sfide in quest’area sono dettate dalla gestione dei beni difettosi (64%) e dall’esecuzione dei controlli di qualità (50%). Lo studio evidenzia inoltre la necessità del supporto da parte di fornitori terzi di servizi logistici. Oltre il 60% degli intervistati afferma di affidarsi a molteplici fornitori terzi di servizi di logistica per gestire i resi e oltre il 70% dichiara che il motivo di questa scelta risiede in un’ottica di efficientamento dei costi.

Via Tech Economy

“Le imprese devono guardare ai profondi cambiamenti avvenuti nei comportamenti degli acquirenti. Investire nella digital transformation è ormai un obbligo per il Retail tradizionale, come per la quasi totalità dei settori dell’economia. Anche se l’interesse nei confronti dell’innovazione non si è ancora tradotto in investimenti adeguati, non mancano interessanti sperimentazioni: un top retailer su due punta all’omnicanalità e uno su tre all’innovazione del punto vendita”. Sintetizza così Alessandro Perego, Direttore Scientifico degli Osservatori Digital Innovation del Politecnico di Milano, quanto emerso nell’indagine condotta dall’Osservatorio Innovazione Digitale nel Retail promosso dalla School of Management del Politecnico di Milano che ha evidenziato i principali trend di settore. Una sintesi che arriva da diverse evidenze: la rinnovata, anche se timida crescita dei consumi degli italiani con la spesa mensile per le famiglie aumentata dello 0,7% rispetto al 2013 e un trend positivo dei consumi è confermato anche per il 2015 (+0,8% rispetto al 2014). Ma anche il ritorno al passato, in termini monetari, al livello di spesa corrente di 11 anni fa.

Ma i consumatori italiani, sono sempre più connessi e digitali: nel 2015, gli internet user del Belpaese sfiorano quota 38 milioni, in crescita del 3% rispetto al 2014, e i web shopper arrivano a 17,7 milioni, in crescita dell’11% rispetto al 2014.

L’Osservatorio ha condotto una survey sui top retailer italiani (primi 300 retailer per fatturato, presenti in Italia con negozi fisici) in cui sono stati indagati sia il livello di adozione di 30 innovazioni digitali nel 2015 (e negli anni precedenti) sia le intenzioni di adozione per il 2016. Le innovazioni digitali sono state classificate in tre categorie: innovazioni nel back-end (processi di interazione retailer-fornitori o processi interni del retailer), innovazioni nella customer experience in punto vendita e innovazioni a supporto dell’omnicanalità. Ecco cosa è emerso.

Le principali innovazioni

In testa le innovazioni digitali nel back-end: sono quelle su cui si è investito di più e di conseguenza oggi risultano le più consolidate. L’86% del campione ha già digitalizzato almeno una parte dei processi di back-end e completerà il percorso nei prossimi anni. Se concentriamo l’attenzione sul 2015, il 40% dei retailer rispondenti alla survey ha sviluppato un progetto nel back-end. Le innovazioni che hanno catalizzato i maggiori investimenti sono le soluzioni di CRM (18% del campione), i sistemi di business intelligence analytics (21%) per mappare il comportamento dei propri clienti e le soluzioni a supporto della fatturazione elettronica e dematerializzazione (18%).

L’area che più di tutte ha attirato l’attenzione dei retailer è stata quest’anno l’omnicanalità: nel 2015 il 50% dei rispondenti ha investito in innovazioni per interagire con i propri clienti a distanza, e, più nel dettaglio, il 21% ha sviluppato o potenziato il sito informativo, il 22% ha sviluppato o potenziato il sito eCommerce, il 29% ha sviluppato l’App o Mobile site e il 18% ha implementato programmi Social.

Le innovazioni nella customer experience in punto vendita sono state introdotte dal 33% dei rispondenti. Tra quelle più adottate troviamo lo sviluppo o il potenziamento di App o Mobile site con funzionalità in negozio (27%), sistemi per l’accettazione di pagamenti innovativi (18%) e sistemi di sales force automation o di online selling in punto vendita (17%). “I progetti per il futuro cambiano in funzione del comparto merceologico“, afferma Valentina Pontiggia, Direttore dell’Osservatorio Innovazione Digitale nel Retail del Politecnico di Milano. “L’abbigliamento punta soprattutto su soluzioni “esperienziali” all’interno del punto vendita per catturare l’attenzione dei potenziali clienti e fidelizzarli. Oltre il 40% del campione ha dichiarato di voler investire in almeno una delle seguenti innovazioni: digital signage e vetrine intelligenti e interattive, chioschi, totem o touch point, sistemi per l’accettazione di couponing e di loyalty (digitali o Mobile). L’Alimentare nel 2015 ha puntato su App o Mobile site informativi da usare a distanza o in negozio e siti eCommerce, mentre nei prossimi anni investirà su sistemi che velocizzeranno il pagamento, come sistemi di cassa evoluti e Mobile POS”.

e-Commerce e risposte del retail tradizionale

L’eCommerce, inteso come la vendita da siti italiani a consumatori italiani e stranieri, nella sola componente di prodotto, ha superato nel 2015 i 7,2 miliardi di euro (in crescita del 28% rispetto al 2014). Tra i comparti di prodotto emergono Abbigliamento (con un peso del 32% sul totale eCommerce) e Informatica ed elettronica di consumo (con il 27%). Nelle vendite eCommerce di prodotto, il peso delle Dot Com è superiore al 70%. I retailer tradizionali, nonostante abbiano nel 61% dei casi sviluppato una propria iniziativa di eCommerce, pesano ancora poco sul valore delle vendite. La convivenza con il canale tradizionale e una scarsa propensione all’innovazione hanno, in passato, rallentato diverse imprese nello sviluppo del canale online. Tuttavia sono diversi i retailer che, in questi ultimi anni, stanno approcciando l’eCommerce in modo più convinto promuovendo non solo un cambiamento tecnologico, ma anche organizzativo e culturale con l’intento di sviluppare una strategia realmente omnicanale.

“Tra i modelli omnicanale evoluti più interessanti per i retailer tradizionali troviamo il Click&collect” spiega Pontiggia, “La possibilità di ordinare online un prodotto e di ritirarlo in negozio piace non solo ai retailer, ma anche ai consumatori. Per i clienti finali il Click&collect coniuga, infatti, i principali punti di forza dei canali fisico e online: è possibile, da un lato, accedere ai prezzi e alla gamma dell’online e acquistare in qualsiasi momento (7 giorni su 7, 24 ore al giorno) e, dall’altro, vedere e provare la merce prima di finalizzare l’acquisto. Mentre nell’Abbigliamento e nelle Profumerie il Click&collect è tuttora offerto da una minoranza di retailer (circa il 20% dei siti eCommerce), nell’Alimentare e nell’Informatica ed elettronica di consumo è una pratica molto più diffusa (oltre il 70% delle inziative). Chi ha implementato in maniera convinta il Click&collect, registra oltre il 30% del totale ordini eCommerce attraverso questa modalità”.

I retailer medio-piccoli

I retailer medio-piccoli utilizzano l’innovazione digitale per migliorare l’esperienza dei propri consumatori in negozio e per rendere più efficienti i processi di back-end, mentre l’omnicanalità non è ancora una priorità. L’88% dei rispondenti dichiara, infatti, di aver investito in almeno un’innovazione digitale per migliorare la customer experience. 8 rispondenti su 10 pubblicizzano la propria attività commerciale tramite almeno un canale innovativo (sistemi di pubblicità via web, email, Sms o Social Network), 6 su 10 hanno attivato sistemi promozionali (via Sms o con coupon digitali), 3 su 10 hanno adottato sistemi di sales force automation o installato sistemi di cassa evoluti e Mobile POS, 2 su 10 hanno attivato sistemi di loyalty (tramite carta dotata di banda magnetica o codice a barre) e meno di 1 su 10 ha installato chioschi, totem o touch point all’interno del negozio per fornire informazioni aggiuntive ai propri consumatori.

Il 60% dei rispondenti ha abilitato innovazioni a supporto dell’omnicanalità, anche se con un approccio molto timido. 6 rispondenti su 10 sono presenti online con un sito informativo, ma solo 2 su 10 permettono di acquistare online (sito eCommerce) o hanno attivato una presenza sul Mobile (con App o Mobile site).

Via Tech Economy

Il modo migliore per capire la profondità del cambiamento in atto nel retail, la vendita al dettaglio, è rivolgersi a chi questo cambiamento lo vive (e vivrà sempre di più) da protagonista, racconta Emilio Bellini – direttore scientifico Distribution & Retail Corporate, Mip Politecnico di Milano –: «Discutendo con i miei studenti di consumer experience sono loro a confermarmi che nei negozi tradizionali si annoiano».

Il “vecchio mondo” del retail, in declino, è quello della boutique come puro terminale della vendita. Oggi sta cambiando tutto, e a dirlo non sono, ovviamente, solo i giovani ma le classifiche più importanti del marketing mondiale, tra cui il ranking Interbrand, che mostra come a scalare i vertici nell’ultimo decennio sono stati i marchi che hanno operato una rivoluzione copernicana, togliendo dal piedistallo il “bene” e sostituendolo con il “servizio”, ovvero la “consumer experience”. Lo confermano i top CxO del settore intervistati da Ibm nell’ambito della sua ricerca annuale sul retail per capire l’evoluzione dei merchant, così commentata da Bellini: «Tutti i marker incrociati indicano che i brand più forti dell’ultima decade, i vari Nike, Apple, Starbucks, Ikea, oltre ai colossi digital come Amazon e Google, hanno messo al centro della propria strategia di business il cliente, quella in cui è fondamentale stabilire una relazione di «customer intimacy», e in questa direzione stanno concentrando quote sempre più rilevanti di investimenti».

A pensarci bene, l’Applestore è stato il primo esempio del nuovo scenario: nato come un moderno negozio hi-tech, in pochi anni è diventato una miniera di servizi e informazioni che accompagnano e intrattengono il consumatore nel suo journey (viaggio) di acquisto. «La nuova mission è rendere la vendita un’esperienza indimenticabile – spiega Stefania Filippone, senior director e business development consumer goods e retail di Avanade Italy –: tutte le nostre ricerche indicano che il vecchio paradigma one-to-many non funziona più, oggi vince l’one-to-one, e quindi bisogna ingaggiare i consumatori con servizi innovativi e divertenti profilati singolarmente». Benvenuti nell’epoca del digital retail, dove proprio Avanade (joint venture Accenture e Microsoft) è attiva con novità come quella per MontBlanc in Spagna, una soluzione Grab&Go che estende virtualmente l’orario di apertura del punto vendita (ma l’azienda porterà a breve anche in Italia una soluzione di connected retail per un top brand della Gdo ancora top secret). La parola d’ordine del futuro è omnicanalità: fine dell’obsoleto dualismo tra marketing e tecnologia e convergenza di entrambi in un flusso di servizi super-tech al consumatore, come richiesto dall’era del mobile commerce grazie alla connessione internet 24/h, ai social e al vulcano in continua eruzione dei big data – il vero tesoro che richiede strumenti analitici sempre più sofisticati per intercettare gusti e tendenze –. Va letto in quest’ottica il dato dell’ultima ricerca dell’Osservatorio sull’Innovazione Digitale nel Retail, che nel 2014 attesta proprio l’impennata al 62% del merchant multicanale: percentuale dei brand che sono passati dalla logica binaria del canale fisico vs. canale virtuale a quella multipla del multicanale integrato.

La ricerca mostra anche che i merchant vogliono arrivare in fretta all’omnicanalità, scenario in cui l’esperienza di acquisto è un viaggio seamless (fluido) dove ogni fase fa parte di un processo integrato distribuito nelle 24 ore ed esperito attraverso una pletora di canali e piattaforme. «Nella MadeIn Lab Library dell’Osservatorio ci sono le 50 aziende più innovative dell’anno nel retail, e queste non investono solo in tech o in marketing – conclude Bellini –, e quindi non solo sul come o sul cosa di un prodotto o servizio, ma sul perché: la vera posta in gioco è capire il significato della vendita, che non è più la semplice circolazione di beni-servizi, ma un complesso paradigma economico-relazionale con implicazioni socio-culturali in continua ridefinizione ». Tra gli esempi recenti di innovazione ci sono le boutique di vestiti attrezzate con i primi camerini dotati di magic mirror, specchi virtuali che mostrano il capo di abbigliamento sull’avatar scannerizzato del cliente, coadiuvati da assistenti armati di tablet e app capaci di intercettare i gusti sui social. È il caso dell’americana Werby Parker, vincitrice del «Retail Innovator of the Year Award» 2015, premiata per la radicale innovatività nell’optical retail: prova virtuale dei modelli, store-zoning e cross-canalità sfrenate. Fama di innovatore nel settore se l'è guadagnata anche Nespresso, che ha ridefinito il concetto (il Why) della consumer experience della tazzina: i coffee-lovers sono accolti dal Club Members per condividere le esperienze, con la possibilità di accedere alle aree self service degli store che, con tecnologia Rfid, permettono di ritirare direttamente in-store gli acquisti. In Italia ci si muove ancora a macchia di leopardo, con il fashion a tirare il gruppo (Cucinelli, Ferragamo e Prada in testa): tra le novità nel digital retail, lato Gdo, c’è il “Warehouse in a box” – il magazzino in scatola –, sviluppato da Wib Machines per Coop e appena inaugurato a Catania: una macchina per la vendita automatica evoluta capace di gestire un catalogo molto ampio con alimentari, vini, accessori, cosmetici e altro. Si può acquistare in loco oppure online con ecommerce da pc, tablet o smartphone, e ritirare i propri acquisti in qualsiasi momento, 24h/7.

Via IlSole24Ore.com

In Italia gli investimenti in innovazione digitale dei top retailer sono ancora limitati: pochi decimi di punto percentuale del valore del venduto e circa il 15% del totale degli investimenti annuali. Nel 2014 però si registra una crescita media dell’investimento del 25%, segnale di una maggior consapevolezza e attenzione da parte dei top retailer italiani verso l’innovazione digitale che in parte giustifica un moderato ottimismo anche per il prossimo futuro.

Per studiare il livello di diffusione delle innovazioni digitali tra i retailer italiani, l’Osservatorio Innovazione Digitale nel Retail promosso nel 2014 dalla School of Management del Politecnico di Milano ha condotto una survey sui top 250 retailer. La ricerca ha analizzato, in particolare, il livello di adozione delle innovazioni nel 2014 o in precedenza e il potenziale interesse per il 2015.

“I dati emersi dalle indagini svolte nell’ambito dell’Osservatorio”, afferma Alessandro Perego, Responsabile Scientifico dell’Osservatorio Innovazione Digitale nel Retail, “mostrano che tra i retailer c’è sempre maggiore consapevolezza di quanto sia necessario innovare, ma che nel contempo a questa consapevolezza non corrispondono né adeguati investimenti nè una corretta impostazione strategica dei percorsi di innovazione. I retailer italiani fino a oggi si sono concentrati maggiormente sulle innovazioni digitali nel back-end, per la maggiore certezza che esse possono assicurare in termini di riduzione dei costi e/o miglioramento delle performance. Eppure se c’è un asset fondamentale e differenziale per competere con le grandi Dot Com, questo è il punto vendita: è la risorsa che può completare la strategia online, superandone i limiti. E comparti come l’Abbigliamento e l’Informatica ed elettronica di consumo, dove la competizione è accesa, stanno già operando per cogliere questa opportunità”.

Lo scenario Retail in Italia

A Giugno 2014 in Italia erano presenti circa 950.000 esercizi commerciali (esclusi ristoranti e bar), di cui l’80% a sede fissa (770.000 negozi, in calo dello 0,1% circa rispetto al 2013). Questi esercizi sono riconducibili a circa 650.000 imprese di vendita al dettaglio, pari al 18% di quelle di tutta Europa (EU 27): una volta e mezza le imprese presenti in Francia, il doppio di quelle in Germania e il triplo di quelle in UK. Il fatturato medio delle imprese italiane vale la metà di quelle francesi, un terzo di quelle tedesche e un quarto di quelle inglesi.

“Il contesto in cui i retailer si trovano ad operare sta però cambiando profondamente”, afferma Riccardo Mangiaracina, Responsabile della Ricerca dell’Osservatorio Innovazione Digitale nel Retail. “Da un lato la congiuntura economica negativa degli ultimi sei anni ha generato una progressiva diminuzione dei consumi (-0,9% rispetto ai primi nove mesi del 2013). Dall’altro, i comportamenti di acquisto dei consumatori si stanno modificando, sotto la spinta della rivoluzione digitale: nel 2014, gli internet user italiani hanno raggiunto quota 37 milioni e i web shopper 16 milioni, in crescita del 14% rispetto al 2013. Ancora più esplosivo il fenomeno Mobile: in Italia nel 2014 si contano 45 milioni di smartphone e 11 milioni di tablet. Il 90% circa degli utenti smartphone utilizza il device all’interno del punto vendita e di questi il 42% lo usa per confrontare prezzi, il 30% per inviare messaggi o foto relative agli acquisti e il 25% per cercare informazioni aggiuntive sui prodotti appena visti. In questo contesto di forte trasformazione, i retailer sono chiamati a innovare e a considerare la tecnologia come uno strumento capace di abilitare nuove modalità di business.”

Innovazione digitale nel back-end

Le innovazioni digitali nel back-end sono già state implementate dal 50% dei top retailer italiani del campione e il 20% ha intenzione di implementarle nel corso del 2015. Tra le innovazioni più adottate (circa il 60% del campione), troviamo quelle volte a migliorare i processi di relazione con i fornitori (strumenti di comunicazione integrata tra imprese, fatturazione elettronica e dematerializzazione), quelle orientate a migliorare la gestione delle informazioni (sistemi di business intelligence analytics, sistemi ERP) e quelle volte a migliorare la gestione delle scorte e i processi di magazzino.

Innovazione digitale nel punto vendita

“Lo sviluppo del canale mobile e la possibilità di disporre di maggiori informazioni sui prodotti e di alternative per l’acquisto via smartphone, hanno reso il cliente ancora più esigente nella sua esperienza presso il punto vendita” afferma Valeria Portale, Responsabile della Ricerca dell’Osservatorio Innovazione Digitale nel Retail. “I retailer stanno puntando, all’interno del negozio, a migliorare anzitutto la customer experience, semplificando le fasi del processo di acquisto meno gradite (come ad esempio la fase di check-out e pagamento) e massimizzando le performance nelle altre fasi attraverso l’ingaggio di un numero maggiore di clienti e la spinta verso cross-selling e up-selling”.

Le innovazione digitale nel punto vendita sono state classificate sulla base delle fasi del processo di acquisto del cliente: pre-vendita, acquisto, pagamento e post-vendita.

Pre-vendita

Nel corso del 2014 i retailer italiani hanno investito nell’installazione di chioschi, totem o touch point (il 36% del campione ha già investito e il 34% ha intenzione di farlo nel 2015); in soluzioni di innovazione come digital signage, vetrine intelligenti e interattive (il 25% del campione ha già investito e il 43% ha intenzione di farlo nel 2015); cartellini interattivi e scaffalature intelligenti, utilizzati per fornire al consumatore maggiori informazioni sul prodotto (implementate dal 17% del campione e di interesse per il 28%); sistemi di indoor positioning, (4% del campione, ma suscitano nel 42% dei retailer un forte interesse).

Fase acquisto

Per massimizzare il valore delle visite in negozio, il 30% dei retailer italiani ha dato priorità all’integrazione del punto vendita fisico con quello digitale con l’obiettivo di estendere la gamma del negozio attraverso sistemi di sales force automation o di online selling in punto vendita, ossia tablet in dotazione alla forza vendita o sistemi self service che consentono di finalizzare l’acquisto online in negozio. Una seconda categoria di innovazioni è legata al miglioramento della fase di selezione del prodotto attraverso la visualizzazione di promozioni personalizzate o prodotti correlati (attività di up-selling e cross-selling).

Fase pagamento

La fase di pagamento per il consumatore è tra quelle a minor valore aggiunto e l’obiettivo dei retailer è utilizzare l’innovazione digitale per renderla più semplice e fluida. Il 34% dei top retailer ha già investito (mentre il 36% si dichiara interessato) in sistemi di cassa evoluti e Mobile POS. Una seconda categoria di innovazioni sviluppate dal 50% dei retailer del mondo Alimentare del campione sono i sistemi di self check-out, ossia casse non presidiate. Infine troviamo i sistemi per accettazione di pagamenti innovativi, dal contactless al Mobile Payment ancora poco diffusi tra i top retailer italiani (17% li ha adottati), ma di forte interesse (45% dichiara di volerli adottare nel 2015).

Post-vendita

Destano forte interesse tra i top retailer italiani i sistemi per l’accettazione di couponing e loyalty (digitali o Mobile) che consentono l’invio di promozioni in prossimità e la redenzione del coupon digitale direttamente alla cassa del punto vendita. L’obiettivo è duplice: da un lato aumentare le occasioni di acquisto dei clienti (sia nuovi sia già fidelizzati) e dall’altro spingere l’utilizzo delle carte fedeltà (il 23% del campione ha già investito e il 43% ha intenzione di farlo nel 2015).

Le innovazioni digitali a supporto dell’Omnicanalità

L’Omnicanalità, definita come l’utilizzo congiunto e integrato dei diversi canali (negozi fisici, online e Mobile) a supporto del processo di interazione azienda-consumatore (fasi di pre-vendita, acquisto e post-vendita), è a oggi al centro dell’attenzione degli esercizi commerciali. Il 65% di quelli analizzati sono presenti sia online sia su Mobile, il 33% è solo online e soltanto il 2% non è presente né su online né su Mobile. Per quanto riguarda il canale online, il 52% delle insegne del campione ha un sito di eCommerce, gestito in house o in outsourcing, e il 46% ha solo il sito istituzionale. Con riferimento all’acquisto online, i comparti più evoluti sono l’Informatica ed elettronica di consumo, in cui l’88% del campione vende online, l’Editoria con l’83%, e l’Abbigliamento con il 72%. Per quanto riguarda il canale Mobile, un terzo circa delle insegne del campione ha un’iniziativa di Mobile Commerce, un altro terzo circa ha un’iniziativa di Mobile istituzionale (funzionalità di pre-vendita o post-vendita) e il restante terzo non ha nulla. Come nell’eCommerce, anche nel Mobile Commerce i comparti più attivi sono Informatica ed elettronica di consumo, Editoria e Abbigliamento.

Il mosaico in fase di composizione

“L’innovazione digitale nel Retail potrebbe essere definita come un mosaico ancora da comporre: i retailer italiani si orientano a fatica tra le numerose innovazioni digitali disponibili (le “tessere” del mosaico) per la sostanziale assenza di una strategia complessiva di innovazione (il “disegno” complessivo del mosaico)”, afferma Alessandro Perego. “Sono ancora pochi, nel nostro Paese, i retailer che hanno approcciato l’innovazione digitale in modo convinto e con una strategia chiara e di lungo termine. In questi pochi casi di eccellenza, giocano un ruolo fondamentale il commitment forte dei vertici aziendali e, laddove presente, la prospettiva internazionale dovuta al presidio di mercati più evoluti rispetto a quello italiano (ad esempio Francia, Germania, Giappone, UK e USA)”.

Via Spot and Web

|

|

Ci sono 2249 persone collegate

|

<

|

novembre 2024

|

>

|

L |

M |

M |

G |

V |

S |

D |

| | | | | 1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

10 |

11 |

12 |

13 |

14 |

15 |

16 |

17 |

18 |

19 |

20 |

21 |

22 |

23 |

24 |

25 |

26 |

27 |

28 |

29 |

30 |

|

| |

|

|

|

|

|

|

|